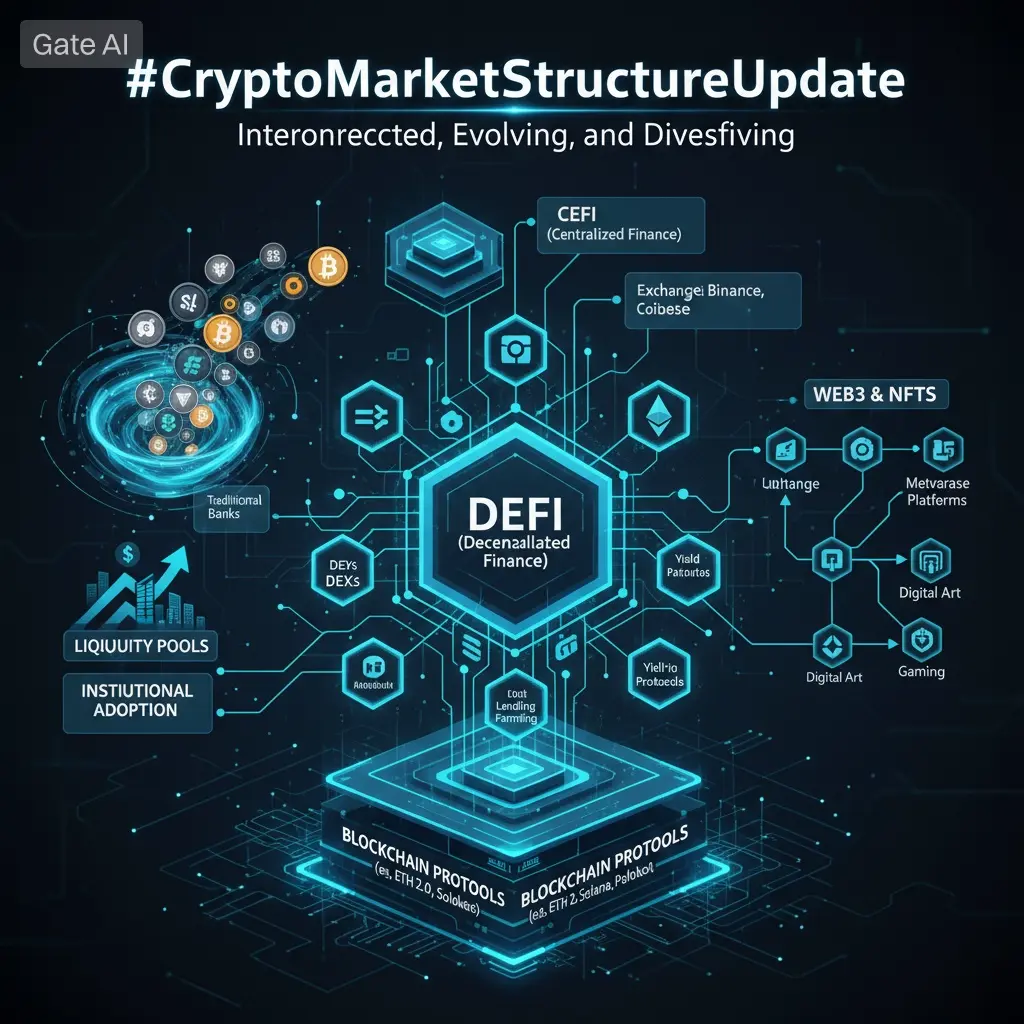

#CryptoMarketStructureUpdate 目前的加密貨幣市場結構正以快速的速度演變,受到機構參與、流動性條件變化、宏觀經濟壓力以及日益透明的鏈上行為的共同影響。僅憑價格走勢已不足以提供市場方向的充分洞察,因為結構性力量現在在決定趨勢方面扮演著主導角色。比特幣仍然是整個生態系統的核心錨點,而山寨幣則逐漸根據實用性和採用率進行差異化。在這種環境下,紀律性的觀察、選擇性布局以及風險意識的資產配置至關重要,因為波動性可能會持續存在,同時新的結構性模式也在不斷形成。

比特幣繼續作為市場情緒和資金流動的主要晴雨表。近期突破重要技術門檻的下行,已確認市場正處於修正和整合階段。然而,鏈上指標顯示長期持有者和機構參與者正穩步積累,這表明他們對比特幣的長期價值主張充滿信心。歷史上,當散戶情緒低迷且波動性持續較高時,主要的積累階段往往會出現。這一動態強調在關鍵支撐區逐步、分階段布局的重要性,同時密切監控資金費率、清算活動和交易量的穩定情況。

短期內,山寨幣仍與比特幣密切相關,但結構性差異正變得越來越明顯。與Layer 2擴展、去中心化金融、基礎設施和實際應用相關的資產開始優於純投機性代幣。這反映出市場的成熟,開發者參與度、用戶採用率和生態系統整合正變得越來越重要。策略性敞口應聚焦於具有可衡量進展和長期相關性的項目,而低流動性和故事驅動的代幣則應謹慎對待,因為它們在市場修正期間較為脆弱。

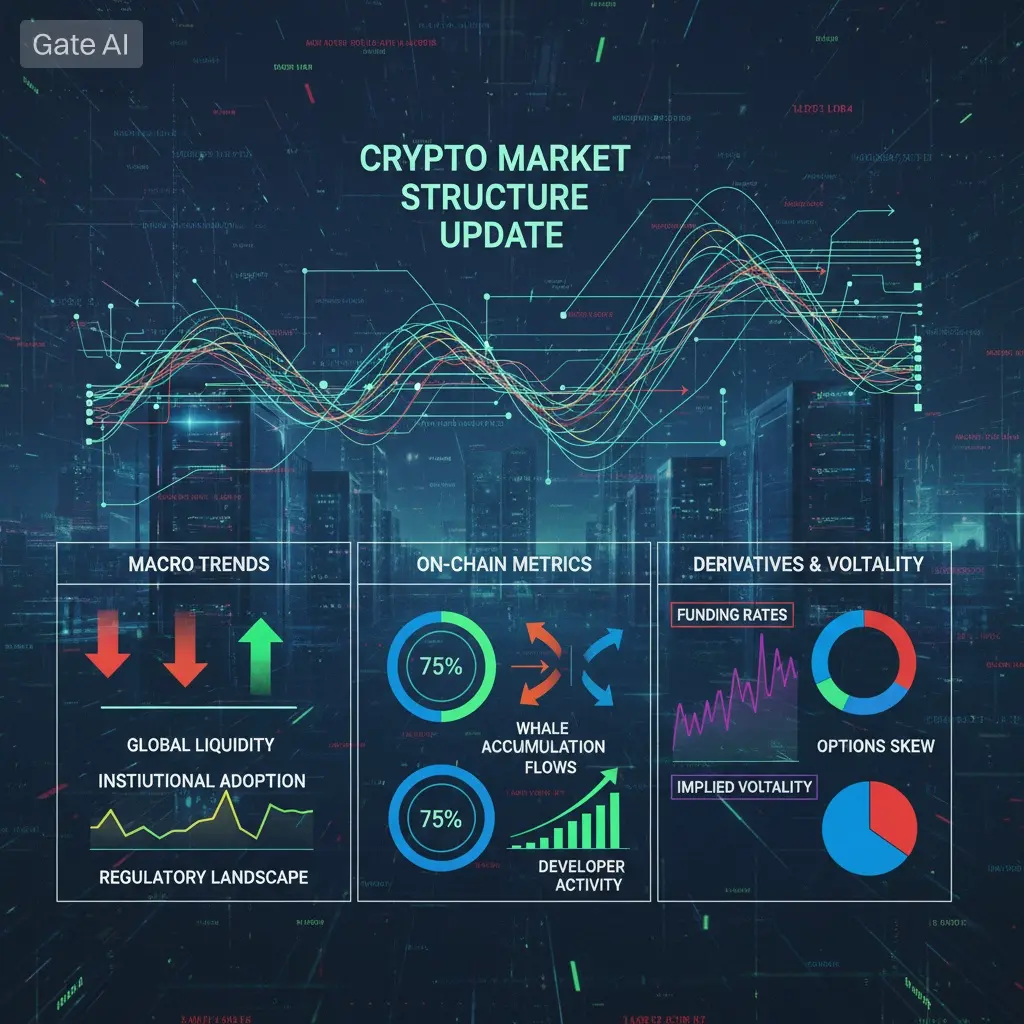

流動性動態仍是短期市場行為的決定性因素。資金費率、未平倉合約、槓桿比率和衍生品持倉提供關鍵的市場壓力和情緒極端的洞察。近期清算事件後,資金條件已恢復正常,降低了即時系統性風險。然而,槓桿率偏高和集中持倉仍然是潛在的波動觸發點。監控交易所資金流、穩定幣供應變動和儲備變化,能提供額外的背景信息,幫助識別積累階段和潛在的壓力點。

宏觀相關性目前對加密貨幣市場趨勢產生重要影響。利率預期、通脹數據、貨幣強弱以及地緣政治發展正日益塑造投資者行為。加密資產已融入更廣泛的風險資產生態系統,對全球流動性和貨幣政策展望的變化反應迅速。因此,成功的布局需要持續將宏觀信號融入技術分析和鏈上分析,避免孤立解讀而忽視更廣泛的經濟環境。

鏈上指標提供了深入的市場心理和資金分佈洞察。交易所資金流入和流出、錢包年齡分析、休眠供應活動以及實現盈虧指標揭示了信心的增強或削弱。交易所資金流入下降與長期持有者積累同步,顯示耐心參與者的信心在增強。同時,實現損失的激增和短期持有者的投降常常伴隨著轉折階段。整合這些信號可以實現更精確的時機把握和倉位調整。

在整個生態系統中,幾個結構性模式正變得越來越明顯。長期積累表明市場正從恐慌性拋售轉向底部形成。選擇性山寨幣的優於表現反映出對實際採用和基礎設施相關性的重視日益增加。在經歷壓力期後,流動性條件逐步穩定,降低了即時清算的風險。同時,宏觀敏感性持續上升,凸顯加密貨幣正越來越深度融入全球金融體系。

在這種環境下進行策略布局需要一個紀律性、多層次的方法。比特幣敞口應在結構性重要水平逐步建立,並以資金趨勢、交易所資金流和長期持有者行為為指導。山寨幣配置應優先考慮基本面強勁、開發者活躍和可持續採用的項目。宏觀變數如利率、收益率曲線和美元強弱也應納入時機決策。風險控制仍然至關重要,通過流動性緩衝、明確的止損結構以及避免過度槓桿來實現。

時間範圍的調整是成功導航的另一個關鍵因素。結構性轉變通常在數月內展開,而短期波動是這些階段的固有特徵。中長期布局能幫助投資者從積累周期中獲益,同時降低短期噪音的影響。情緒化交易和頭條驅動的反應會破壞一致性,並增加不利的風險回報條件。

總體而言,目前的加密貨幣市場正從投機過剩轉向結構成熟。機構參與、選擇性採用、鏈上透明度和宏觀整合正在重塑趨勢的發展方式。理解市場結構如今與分析價格同等重要。專注於紀律性布局、選擇性敞口、流動性管理和綜合分析的投資者,能更好地管理下行風險,同時為下一階段的可持續增長做好準備。在這個不斷演變的格局中,耐心、洞察力和策略一致性仍是決定性的優勢。

比特幣繼續作為市場情緒和資金流動的主要晴雨表。近期突破重要技術門檻的下行,已確認市場正處於修正和整合階段。然而,鏈上指標顯示長期持有者和機構參與者正穩步積累,這表明他們對比特幣的長期價值主張充滿信心。歷史上,當散戶情緒低迷且波動性持續較高時,主要的積累階段往往會出現。這一動態強調在關鍵支撐區逐步、分階段布局的重要性,同時密切監控資金費率、清算活動和交易量的穩定情況。

短期內,山寨幣仍與比特幣密切相關,但結構性差異正變得越來越明顯。與Layer 2擴展、去中心化金融、基礎設施和實際應用相關的資產開始優於純投機性代幣。這反映出市場的成熟,開發者參與度、用戶採用率和生態系統整合正變得越來越重要。策略性敞口應聚焦於具有可衡量進展和長期相關性的項目,而低流動性和故事驅動的代幣則應謹慎對待,因為它們在市場修正期間較為脆弱。

流動性動態仍是短期市場行為的決定性因素。資金費率、未平倉合約、槓桿比率和衍生品持倉提供關鍵的市場壓力和情緒極端的洞察。近期清算事件後,資金條件已恢復正常,降低了即時系統性風險。然而,槓桿率偏高和集中持倉仍然是潛在的波動觸發點。監控交易所資金流、穩定幣供應變動和儲備變化,能提供額外的背景信息,幫助識別積累階段和潛在的壓力點。

宏觀相關性目前對加密貨幣市場趨勢產生重要影響。利率預期、通脹數據、貨幣強弱以及地緣政治發展正日益塑造投資者行為。加密資產已融入更廣泛的風險資產生態系統,對全球流動性和貨幣政策展望的變化反應迅速。因此,成功的布局需要持續將宏觀信號融入技術分析和鏈上分析,避免孤立解讀而忽視更廣泛的經濟環境。

鏈上指標提供了深入的市場心理和資金分佈洞察。交易所資金流入和流出、錢包年齡分析、休眠供應活動以及實現盈虧指標揭示了信心的增強或削弱。交易所資金流入下降與長期持有者積累同步,顯示耐心參與者的信心在增強。同時,實現損失的激增和短期持有者的投降常常伴隨著轉折階段。整合這些信號可以實現更精確的時機把握和倉位調整。

在整個生態系統中,幾個結構性模式正變得越來越明顯。長期積累表明市場正從恐慌性拋售轉向底部形成。選擇性山寨幣的優於表現反映出對實際採用和基礎設施相關性的重視日益增加。在經歷壓力期後,流動性條件逐步穩定,降低了即時清算的風險。同時,宏觀敏感性持續上升,凸顯加密貨幣正越來越深度融入全球金融體系。

在這種環境下進行策略布局需要一個紀律性、多層次的方法。比特幣敞口應在結構性重要水平逐步建立,並以資金趨勢、交易所資金流和長期持有者行為為指導。山寨幣配置應優先考慮基本面強勁、開發者活躍和可持續採用的項目。宏觀變數如利率、收益率曲線和美元強弱也應納入時機決策。風險控制仍然至關重要,通過流動性緩衝、明確的止損結構以及避免過度槓桿來實現。

時間範圍的調整是成功導航的另一個關鍵因素。結構性轉變通常在數月內展開,而短期波動是這些階段的固有特徵。中長期布局能幫助投資者從積累周期中獲益,同時降低短期噪音的影響。情緒化交易和頭條驅動的反應會破壞一致性,並增加不利的風險回報條件。

總體而言,目前的加密貨幣市場正從投機過剩轉向結構成熟。機構參與、選擇性採用、鏈上透明度和宏觀整合正在重塑趨勢的發展方式。理解市場結構如今與分析價格同等重要。專注於紀律性布局、選擇性敞口、流動性管理和綜合分析的投資者,能更好地管理下行風險,同時為下一階段的可持續增長做好準備。在這個不斷演變的格局中,耐心、洞察力和策略一致性仍是決定性的優勢。