分享幣圈內容,享內容挖礦收益

placeholder

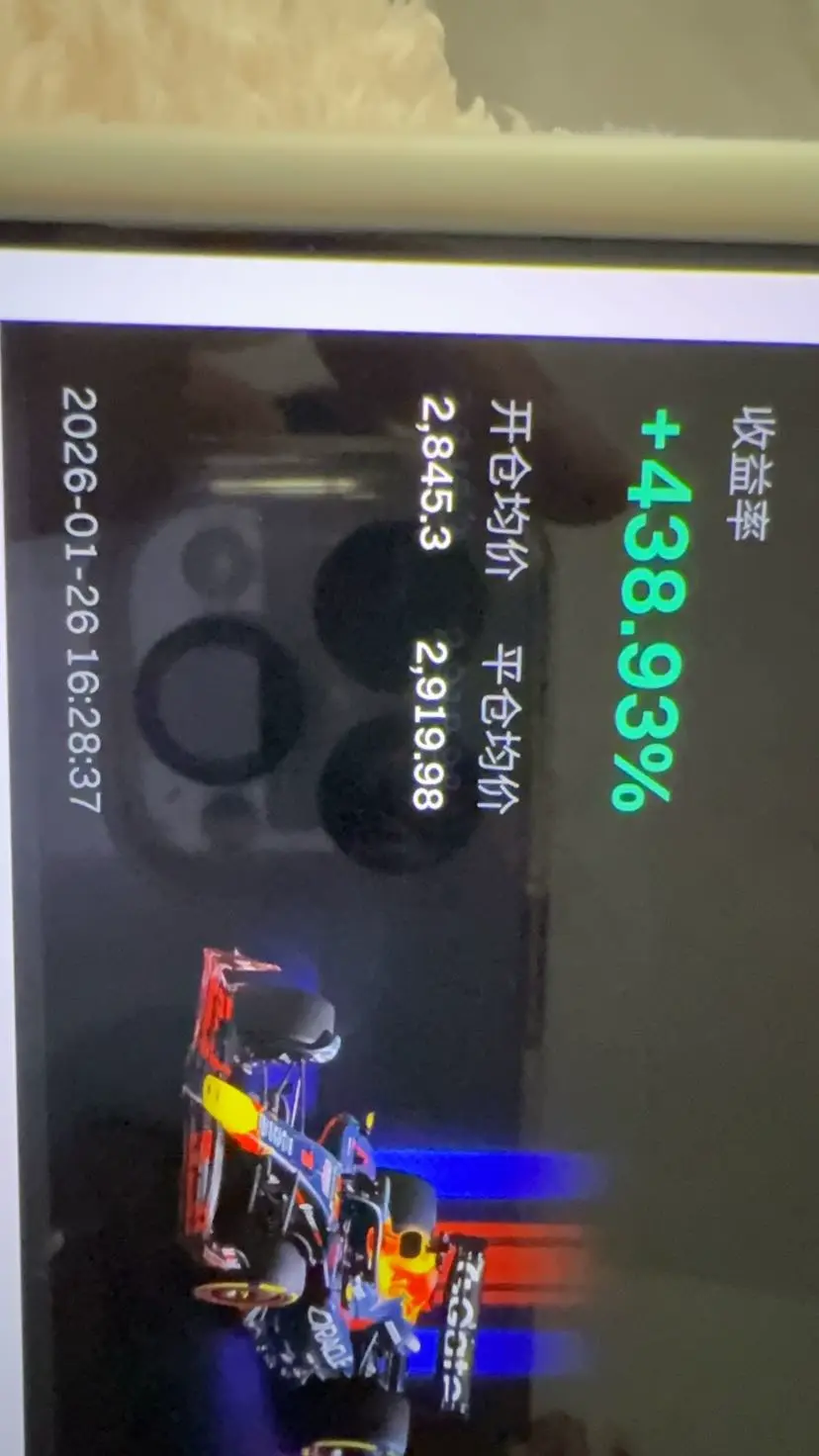

100个回本中

Gate 年度帳單出爐!一同來看我的年度表現

點擊連結查看你的專屬 #2025Gate年度账单 ,領取 20 USDT 仓位體驗券 https://www.gate.com/zh/competition/your-year-in-review-2025?ref=VLNGBL8OVA&ref_type=126&shareUid=VlhEUF9cAAIO0O0O

查看原文點擊連結查看你的專屬 #2025Gate年度账单 ,領取 20 USDT 仓位體驗券 https://www.gate.com/zh/competition/your-year-in-review-2025?ref=VLNGBL8OVA&ref_type=126&shareUid=VlhEUF9cAAIO0O0O

- 讚賞

- 點讚

- 留言

- 轉發

- 分享

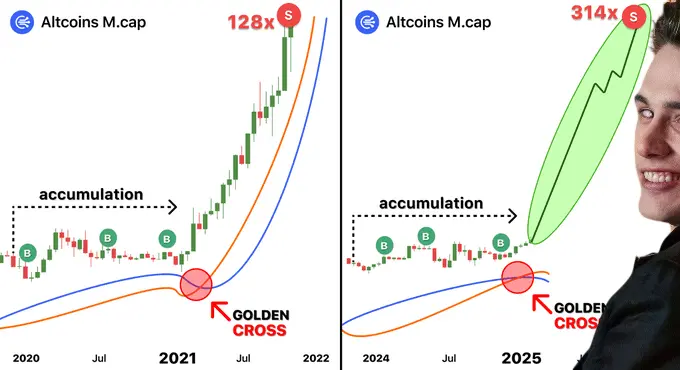

累積即將結束,牛市季節2026即將開始,做好準備😎😎

查看原文

- 讚賞

- 點讚

- 留言

- 轉發

- 分享

Rabbit

Rabbit

創建人@0x749e...3b4a

上市進度

0.00%

市值:

$3351.72

創建我的代幣

🔴 $ENSO / USDT — 高波動區域

幣種概述

$ENSO 是一個專注於DeFi的代幣,旨在改善去中心化協議中的流動性路由和資本效率。

價格與趨勢

價格:約$1.36

趨勢:強烈看空壓力

技術分析

支撐:$1.27 – $1.30

阻力:$1.45 – $1.60

RSI:深度超賣 ⚠️

MACD:看空但趨緩

型態:死貓反彈風險

交易計劃

進場 (投機): $1.30 – $1.35

目標:$1.45 / $1.60

止損:$1.22

風險/報酬比:1:2

展望

短期:可能出現反彈

長期:需結構性修復

市場情緒

恐慌賣出逐漸消退;僅適合有經驗的交易者。

$ENSO

#ContentMiningRevampPublicBeta #GoldandSilverHitNewHighs #TrumpWithdrawsEUTariffThreats #BitcoinFallsBehindGold #RIVERUp50xinOneMonth

幣種概述

$ENSO 是一個專注於DeFi的代幣,旨在改善去中心化協議中的流動性路由和資本效率。

價格與趨勢

價格:約$1.36

趨勢:強烈看空壓力

技術分析

支撐:$1.27 – $1.30

阻力:$1.45 – $1.60

RSI:深度超賣 ⚠️

MACD:看空但趨緩

型態:死貓反彈風險

交易計劃

進場 (投機): $1.30 – $1.35

目標:$1.45 / $1.60

止損:$1.22

風險/報酬比:1:2

展望

短期:可能出現反彈

長期:需結構性修復

市場情緒

恐慌賣出逐漸消退;僅適合有經驗的交易者。

$ENSO

#ContentMiningRevampPublicBeta #GoldandSilverHitNewHighs #TrumpWithdrawsEUTariffThreats #BitcoinFallsBehindGold #RIVERUp50xinOneMonth

ENSO-24.85%

- 讚賞

- 點讚

- 留言

- 轉發

- 分享

爸爸:我兒子將在21歲時畢業,找到白領工作,並在24歲結婚。2026年的我:早安,CT,祝你一週愉快。是誰發送給我的?😭😭

查看原文

- 讚賞

- 點讚

- 留言

- 轉發

- 分享

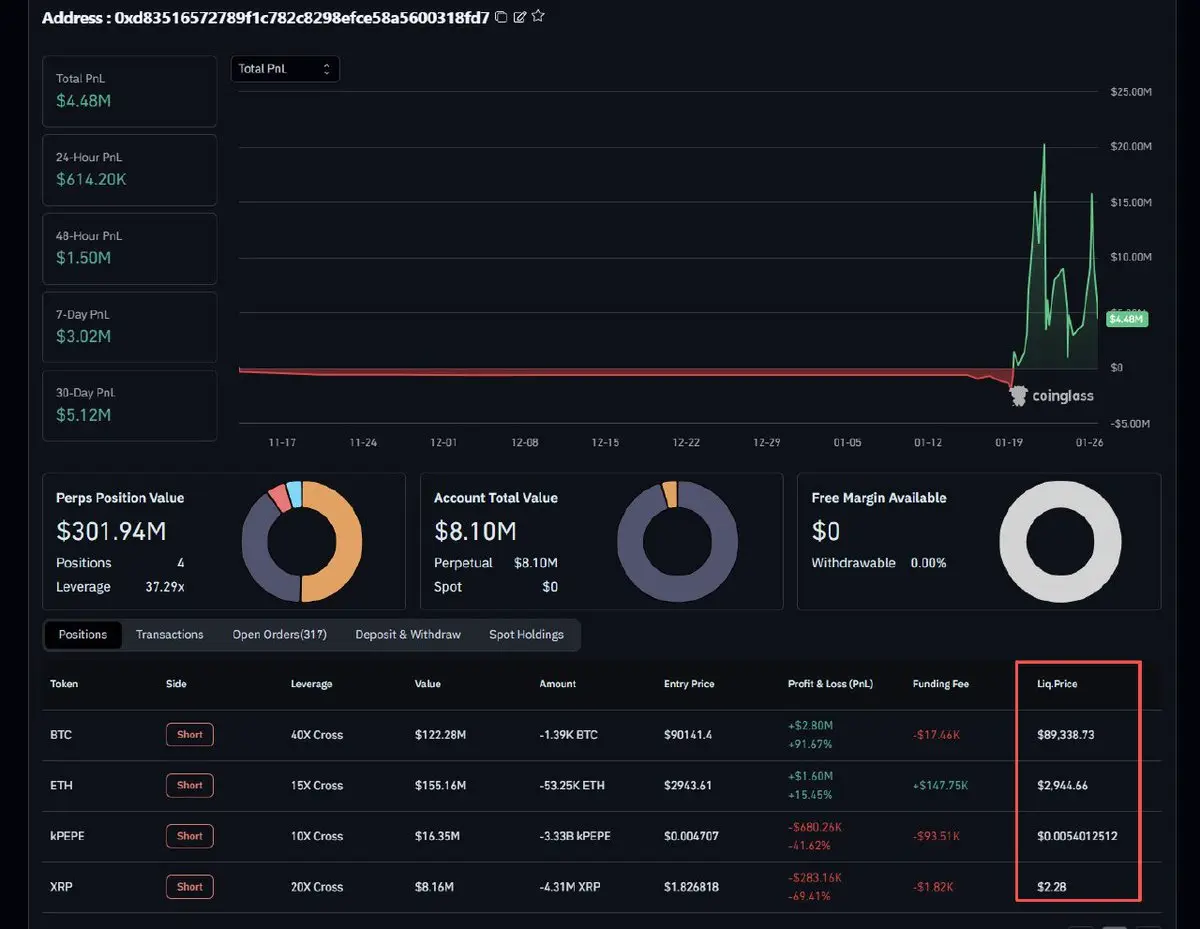

清算地圖這隻大戶是否即將被市場獵殺?🧐#加密貨幣

查看原文

- 讚賞

- 點讚

- 留言

- 轉發

- 分享

- 讚賞

- 點讚

- 留言

- 轉發

- 分享

#JapanBondMarketSell-Off

2026年1月下旬日本政府債券的拋售並非當地市場的偶然事件,而是一個結構性轉變。當40年期日本政府債券(JGB)收益率首次突破4.2%,自2007年首次推出以來,這個信號不是波動性,而是體制的變革。日本不再是全球利率的錨定者,這將帶來各處的後果。

立即的觸發點是政治因素,而非技術層面。首相高市早苗決定放棄財政緊縮,轉而推行約$135 億美元的擴張性刺激措施,包括削減食品稅,打破了日本將持續作為財政約束最後堡壘的假設。市場反應迅速,因為一旦信譽受到質疑,價格就會劇烈調整。與英國“莉茲·特拉斯時刻”的比較並非誇張,而是警示當政策連貫性破裂時,主權風險會多快重新進入討論。

數十年來,日本一直是全球流動性引擎。超低收益率促使日圓套利交易,為全球融資提供低成本資金。如今,這一模式正在解體。隨著國內收益率飆升,日本的機構投資者,尤其是壽險公司和養老基金,不再被迫出國追求回報。資本正回流國內。這種資金回流意味著被迫拋售美國國債和歐洲主權債券,推動全球收益率上升,無論當地基本面如何。美國30年期國債收益率向4.9%的邁進並非巧合,而是機械式的。

更重要的是,這一轉變標誌著全球期限溢價的正常化。多年來,全球利率被日本的零利率政策人工壓低。隨著這種壓制逐漸消退,全球中性利率可能重置50到75個基點的上升。這不是一個循環,而是資本的結構性重新定價。

風

2026年1月下旬日本政府債券的拋售並非當地市場的偶然事件,而是一個結構性轉變。當40年期日本政府債券(JGB)收益率首次突破4.2%,自2007年首次推出以來,這個信號不是波動性,而是體制的變革。日本不再是全球利率的錨定者,這將帶來各處的後果。

立即的觸發點是政治因素,而非技術層面。首相高市早苗決定放棄財政緊縮,轉而推行約$135 億美元的擴張性刺激措施,包括削減食品稅,打破了日本將持續作為財政約束最後堡壘的假設。市場反應迅速,因為一旦信譽受到質疑,價格就會劇烈調整。與英國“莉茲·特拉斯時刻”的比較並非誇張,而是警示當政策連貫性破裂時,主權風險會多快重新進入討論。

數十年來,日本一直是全球流動性引擎。超低收益率促使日圓套利交易,為全球融資提供低成本資金。如今,這一模式正在解體。隨著國內收益率飆升,日本的機構投資者,尤其是壽險公司和養老基金,不再被迫出國追求回報。資本正回流國內。這種資金回流意味著被迫拋售美國國債和歐洲主權債券,推動全球收益率上升,無論當地基本面如何。美國30年期國債收益率向4.9%的邁進並非巧合,而是機械式的。

更重要的是,這一轉變標誌著全球期限溢價的正常化。多年來,全球利率被日本的零利率政策人工壓低。隨著這種壓制逐漸消退,全球中性利率可能重置50到75個基點的上升。這不是一個循環,而是資本的結構性重新定價。

風

BTC-0.61%

- 讚賞

- 1

- 留言

- 轉發

- 分享

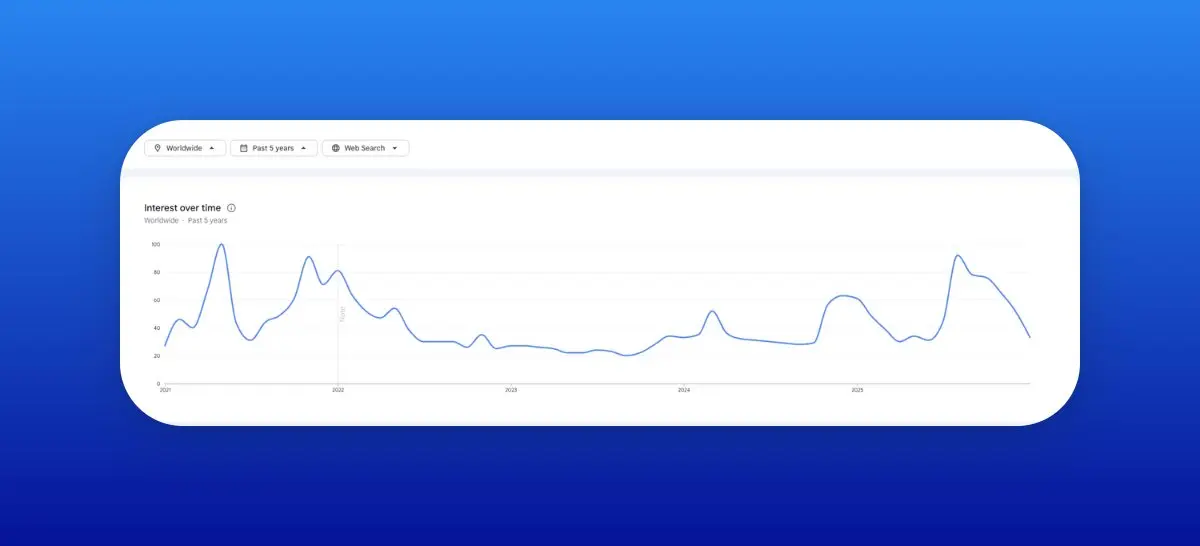

對加密貨幣的興趣極低。我看到大多數人恐慌,這裡是一個巨大的機會

查看原文

- 讚賞

- 點讚

- 留言

- 轉發

- 分享

CNMB

草尼码币

創建人@aaaaaaaaaaaaaaaaaaaaaaaa

認購進度

0.00%

市值:

$0

創建我的代幣

- 讚賞

- 點讚

- 留言

- 轉發

- 分享

Gate 年度帳單出爐!一同來看我的年度表現

點擊連結查看你的專屬 #2025Gate年度账单 ,領取 20 USDT 仓位體驗券 https://www.gate.com/zh/competition/your-year-in-review-2025?ref=VQBNVQ1CUQ&ref_type=126&shareUid=U1VCVlpbAAEO0O0O

查看原文點擊連結查看你的專屬 #2025Gate年度账单 ,領取 20 USDT 仓位體驗券 https://www.gate.com/zh/competition/your-year-in-review-2025?ref=VQBNVQ1CUQ&ref_type=126&shareUid=U1VCVlpbAAEO0O0O

- 讚賞

- 點讚

- 留言

- 轉發

- 分享

- 讚賞

- 3

- 2

- 轉發

- 分享

GateUser-7ae64208 :

:

買入理財 💎查看更多

#GateTradFi1gGoldGiveaway #GateTradFi1gGoldGiveaway ✨🏆

當傳統金融遇見Web3 — 以及獎勵變成現實

金融的未來不再是概念 — 它正在當下展開。

Gate持續彌合TradFi與Web3之間的鴻溝,並且隨著#GateTradFi1gGoldGiveaway 我們見證了這一轉變的強大象徵:由數位創新驅動的真實黃金獎勵。

這不僅僅是另一個活動。

這是一個宣言。

🔥 為何這次抽獎很重要

在市場比以往任何時候都更快演變的世界裡,Gate正重新定義價值,結合:

傳統財富資產 (黃金)

下一代區塊鏈基礎設施

以用戶為中心的獎勵生態系

無縫從TradFi到加密貨幣的入門

黃金已經代表穩定性數千年。

加密貨幣代表速度、透明度和全球接入。

Gate正在融合兩者 — 創造一座連接過去與未來的金融橋樑。

🚀 混合金融的新時代

這個#GateTradFi1gGoldGiveaway, 倡議凸顯了Gate的長遠願景:

將傳統投資者引入Web3

提供安全高效的交易工具

擴展資產多樣性

獎勵社群參與

透過有形價值建立信任

透過提供1g黃金獎勵,Gate證明數位平台可以交付現實世界的資產 — 不僅僅是虛擬的承諾。

這就是大眾採用的開始。

這對社群意味著什麼

對交易者、建設者和投資者來說,這代表:

真實的激勵措施促進參與

進入機構級基礎設

當傳統金融遇見Web3 — 以及獎勵變成現實

金融的未來不再是概念 — 它正在當下展開。

Gate持續彌合TradFi與Web3之間的鴻溝,並且隨著#GateTradFi1gGoldGiveaway 我們見證了這一轉變的強大象徵:由數位創新驅動的真實黃金獎勵。

這不僅僅是另一個活動。

這是一個宣言。

🔥 為何這次抽獎很重要

在市場比以往任何時候都更快演變的世界裡,Gate正重新定義價值,結合:

傳統財富資產 (黃金)

下一代區塊鏈基礎設施

以用戶為中心的獎勵生態系

無縫從TradFi到加密貨幣的入門

黃金已經代表穩定性數千年。

加密貨幣代表速度、透明度和全球接入。

Gate正在融合兩者 — 創造一座連接過去與未來的金融橋樑。

🚀 混合金融的新時代

這個#GateTradFi1gGoldGiveaway, 倡議凸顯了Gate的長遠願景:

將傳統投資者引入Web3

提供安全高效的交易工具

擴展資產多樣性

獎勵社群參與

透過有形價值建立信任

透過提供1g黃金獎勵,Gate證明數位平台可以交付現實世界的資產 — 不僅僅是虛擬的承諾。

這就是大眾採用的開始。

這對社群意味著什麼

對交易者、建設者和投資者來說,這代表:

真實的激勵措施促進參與

進入機構級基礎設

DEFI-5.79%

- 讚賞

- 點讚

- 留言

- 轉發

- 分享

這隻大戶剛剛增加了$3M 的保證金。清算價格:$89,344.10。#加密貨幣

查看原文

- 讚賞

- 點讚

- 留言

- 轉發

- 分享

干掉通胀的代价就是经济衰退。衰退来了买什么?不是铜,不是油,是 20年美债!📉➡️📈

查看原文- 讚賞

- 點讚

- 留言

- 轉發

- 分享

加載更多

加入 4000萬 人匯聚的頭部社群

⚡️ 與 4000萬 人一起參與加密貨幣熱潮討論

💬 與喜愛的頭部創作者互動

👍 查看感興趣的內容

熱門話題

查看更多4969 熱度

8.74萬 熱度

6.03萬 熱度

1.61萬 熱度

3.52萬 熱度

最新消息

查看更多置頂

Gate 廣場 “內容挖礦” 焕新季公測正式開啟!🚀

立即報名:https://www.gate.com/questionnaire/7358

主要亮點:

🔹 發布合格內容並引導用戶完成交易,即可解鎖最高 60% 交易手續費返佣

🔹 10% 基礎返佣保障,達成互動或發帖指標可額外獲得 10% 返佣加成

🔹 每週互動排行榜 — 前 100 名創作者可額外獲得返佣

🔹 新入駐或回歸創作者,公測期間可享返佣雙倍福利

為進一步激活內容生態,讓優質創作真正轉化為收益,Gate 廣場持續將內容創作、用戶互動與交易行為緊密結合,打造更清晰、更可持續的價值循環,為創作者與社群創造更多價值。

了解更多:https://www.gate.com/announcements/article/49480

活動詳情:https://www.gate.com/announcements/article/49475馬年大吉,抽獎行大運!成長值新年抽獎第 1️⃣6️⃣ 期盛大來襲!

抓住新年的好運,立即參與👉 https://www.gate.com/activities/pointprize?now_period=16

🌟 如何參與?

1️⃣ 在廣場發帖、評論、點贊,完成任務賺取成長值

2️⃣ 每積攢 300 積分,即可參與超值抽獎!

🎁 新年好運等你拿!獎品包括 iPhone 17、新年周邊、代幣等心動大禮!

活動時間:1 月 21 日 16:00 -- 1 月 31 日 24:00 (UTC+8)

活動詳情: https://www.gate.com/announcements/article/49388

#BTC #ETH #GTGate 廣場創作者新春激勵正式開啟,發帖解鎖 $60,000 豪華獎池

如何參與:

報名活動表單:https://www.gate.com/questionnaire/7315

使用廣場任意發帖小工具,搭配文字發布內容即可

豐厚獎勵一覽:

發帖即可可瓜分 $25,000 獎池

10 位幸運用戶:獲得 1 GT + Gate 鸭舌帽

Top 發帖獎勵:發帖與互動越多,排名越高,贏取 Gate 新年周邊、Gate 雙肩包等好禮

新手專屬福利:首帖即得 $50 獎勵,繼續發帖还能瓜分 $10,000 新手獎池

活動時間:2026 年 1 月 8 日 16:00 – 1 月 26 日 24:00(UTC+8)

詳情:https://www.gate.com/announcements/article/49112每天看行情、刷大佬观点,却不发声?你的观点可能比你想的更有价值!

廣場新人 & 回歸福利進行中!首次發帖或久違回歸,直接送你獎勵!

每月 $20,000 獎金等你瓜分!

在廣場帶 #我在广场发首帖 發布首帖或回歸帖即可領取 $50 倉位體驗券

月度發帖王和互動王還將各獲額外 50U 獎勵

你的加密觀點可能啟發無數人,開始創作之旅吧!

👉️ https://www.gate.com/postGate 广場「創作者認證激勵計畫」優質創作者持續招募中!

立即加入,發布優質內容,參與活動即可瓜分月度 $10,000+ 創作獎勵!

認證申請步驟:

1️⃣ 打開 App 首頁底部【廣場】 → 點擊右上角頭像進入個人首頁

2️⃣ 點擊頭像右下角【申請認證】,提交申請等待審核

立即報名:https://www.gate.com/questionnaire/7159

豪華代幣獎池、Gate 精美周邊、流量曝光等超過 $10,000 的豐厚獎勵等你拿!

活動詳情:https://www.gate.com/announcements/article/47889