Звіт: Золотовалютні ETF залишаються сильними попри зниження цін

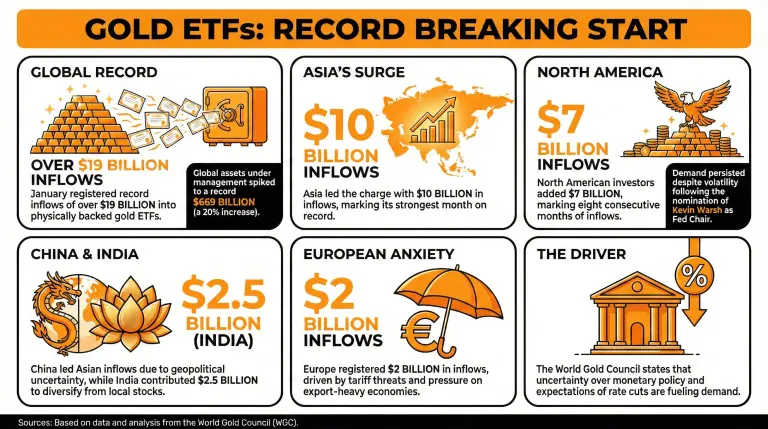

Світовий рада з золота (WGC) повідомив, що фізично забезпечені ETF на золото зафіксували рекордні надходження у січні, коли інвестори вливали понад 19 мільярдів доларів у ці фонди. Північноамериканські та азіатські ринки очолили цю тенденцію з високим попитом, незважаючи на недавнє зниження цін.

Ринки паперового золота продовжують зростати, оскільки ETF досягли рекордних надходжень у січні

Ринки паперового золота залишаються сильними навіть у нинішніх умовах волатильності та закликів покладатися на фізичні інвестиції.

Згідно з даними Світового ради з золота (WGC), у січні зафіксовано рекордні надходження у фізично забезпечені ETF на золото, коли у цей ринок увійшло понад 19 мільярдів доларів через ці фонди.

Як наслідок, глобальні активи під управлінням ETF на золото також зросли, досягнувши рекордної суми у 669 мільярдів доларів, що на 20% більше порівняно з попереднім місяцем. Усі ринки зафіксували надходження, причому Азія очолила цю тенденцію, а Північна Америка йшла слідом.

Зокрема, інвестори з Північної Америки повідомили про вісім місяців поспіль зростання надходжень, навіть після різкого зниження цін на золото після оголошення адміністрацією Трампа номінації Кевіна Верша на посаду майбутнього голови Федеральної резервної системи. Ці ринки додали 7 мільярдів доларів.

Світовий рада з золота заявив:

“Це навантаження на майбутній шлях монетарної політики, у поєднанні з очікуваннями інвесторів щодо можливого зниження ставок, продовжує підтримувати попит на ETF на золото.”

Азіатські фонди зафіксували рекордні надходження у січні, що стало їхнім найсильнішим місяцем у історії, додавши 10 мільярдів доларів. Китай очолив регіональні надходження, оскільки “стабільні ціни на золото, затяжна геополітична невизначеність і сильний інституційний попит підтримували постійний інтерес країни до ETF на золото.” Індія також внесла 2,5 мільярда доларів у вигляді надходжень, оскільки інвестори намагаються диверсифікуватися від неефективного місцевого фондового ринку.

Європейські ETF зафіксували 2 мільярди доларів у вигляді надходжень, що зумовлено поточними геоекономічними проблемами, включаючи загрозу тарифів, яка чинить тиск на країни з високим експортом, збільшуючи попит на активи-укриття, такі як золото.

Ці цифри підкреслюють відновлення актуальності золота у світових ринках, оскільки регіональні ринки переживають підйом попиту на цей дорогоцінний метал через різні місцеві реалії.

Детальніше: Від активу-укриття до стрес-тесту: ціни на золото та срібло відчувають напругу

FAQ

- Які останні тенденції спостерігаються на ринках паперового золота?

Незважаючи на волатильність ринку, ринки паперового золота залишаються сильними, з рекордними надходженнями у фізично забезпечені ETF на золото, що склали понад 19 мільярдів доларів у січні.

- Як змінилися глобальні активи під управлінням ETF на золото за останні місяці?

Глобальні активи під управлінням ETF на золото досягли рекордної суми у 669 мільярдів доларів, що на 20% більше порівняно з попереднім місяцем.

- Які регіони лідирують у надходженнях у ETF на золото?

Азія та Північна Америка ведуть у надходженнях, причому інвестори з Північної Америки повідомили про вісім місяців поспіль зростання.

- Які фактори сприяють зростанню попиту на ETF на золото?

Побоювання інвесторів щодо монетарної політики, очікування зниження ставок і геополітична невизначеність сприяють зростанню попиту на золото як активу-укриттю.

Пов'язані статті

BlackRock і Mastercard тестують воду щодо співпраці на базі XRP Ledger

Chainlink розширює впровадження завдяки інтеграціям на Ethereum, Solana і BNB Chain

Мережа Pi оголошує про важливий шлях оновлення протоколу на 2026 рік

Ринок токенізації RWA Ethereum зросла більш ніж на 300% за рік, вартість перевищила 17 мільярдів доларів США

10X Research: Розмір ETF на біткоїн помірно зменшується, все ще домінують нейтральні та хеджові позиції

Бум венчурних капіталовкладень у криптоіндустрії луснув, оскільки 85 % токенів 2025 року торгуються нижче за свої цінові рівні запуску