تقرير PA اليومي | a16z يجمع 15 مليار دولار للاستثمار بشكل رئيسي في الذكاء الاصطناعي وقطاع التشفير؛ قيمة Meme العملة "أنا أركب حصاني" تصل إلى أعلى مستوى لها على الإطلاق

منذ 5 س

OKB 2026: ثورة حاسمة على جانب العرض

منذ 9 س

المواضيع الرائجة

عرض المزيد22.93K درجة الشعبية

48.05K درجة الشعبية

15.47K درجة الشعبية

11.24K درجة الشعبية

39.3K درجة الشعبية

Gate Fun الساخن

عرض المزيد- القيمة السوقية:$0.1عدد الحائزين:10.00%

- القيمة السوقية:$3.56Kعدد الحائزين:10.00%

- القيمة السوقية:$3.56Kعدد الحائزين:00.00%

- القيمة السوقية:$3.92Kعدد الحائزين:21.61%

- القيمة السوقية:$3.56Kعدد الحائزين:10.00%

تثبيت

تقرير مشتقات الربع الثالث: النقاط المرجعية والحدود، فهم هيكل معدل التمويل

!

حديث قصير:

مع النمو السريع لمنصات المشتقات اللامركزية مثل Hyperliquid وإطلاق تداول أسعار التمويل من Pendle، فإن سوق أسعار التمويل للعملات المشفرة في تطور مستمر. على وجه الخصوص، يمكن عزو قوتين هيكليتين إلى ديناميكيات سوق أسعار التمويل، مما يخلق فرص تداول يمكن التنبؤ بها:

بالمقارنة مع بينانس و Hyperliquid، فإن معدل تمويل BitMEX هو الأكثر استقرارًا، حيث يصل إلى نقطة 0.01% أكثر من غيره من البورصات. من حيث التقلب، فإن قيمة بيتا لـ ETH أعلى من BTC.

لتحقيق النجاح في تداول رسوم التمويل، يجب فهم هيكل السوق وليس مشاعر السوق.

مقدمة

منذ تسع سنوات، ابتكرت BitMEX العقود الدائمة، مما غير بشكل جذري طريقة تداول الناس للعملات المشفرة. في تقريرنا السابق عن المشتقات للربع الثاني “تطور رسوم التمويل: تحليل لمدة تسع سنوات لرسوم التمويل XBTUSD من BitMEX”، قدمنا تفاصيل حول تطورها من أداة مضاربة عالية التقلب إلى سوق ناضج ومستقر. الآن، نشهد المرحلة التالية من هذا التطور: ظهور سوق مخصص لتداول رسوم التمويل.

تسمح تداولات سعر التمويل للمتداولين بالتكهن بالأسعار وتداول الآلية الأساسية للسوق نفسه. ولكن ما الذي drives هذه الآليات؟ في هذا التقرير، سوف نتعمق في ديناميكيات سوق العقود الآجلة وصيغة سعر التمويل، وتقديم رؤى مهمة لمتداولي العملات المشفرة.

تشير نتائج بحثنا إلى عاملين قويين يؤثران على معدل التمويل: الجاذبية الناتجة عن صيغة معدل التمويل 0.01%/ كل 8 ساعات، وكذلك القوة الهائلة لرأس المال التحكيمي المؤسسي الذي يفرض هذه الصيغة. سيستند هذا التقرير إلى بيانات الربع الثالث من عام 2025، وسيتناول هذه الاكتشافات، ويقدم بعض النقاط الرئيسية للمتداولين بناءً على هذا الفهم الهيكلي.

مراجعة تطور معدل التمويل على مدى تسع سنوات

كما ناقشنا في تقاريرنا السابقة، أصبحت سوق معدلات تمويل العملات المشفرة مثل البيتكوين والعملات الرئيسية الأخرى ناضجة. خلال فترة السوق الصاعدة في العقود الآجلة، غالبًا ما تتجاوز معدلات تمويل البيتكوين 0.2% لكل 8 ساعات، مما يعادل معدل سنوي يزيد عن 200%.

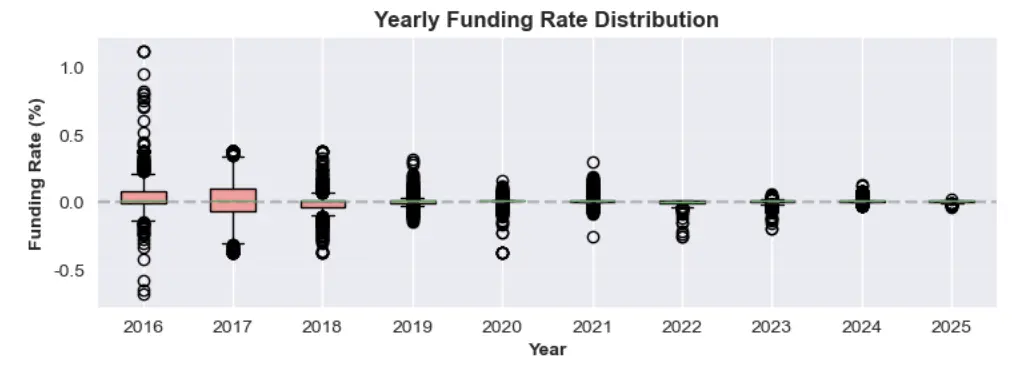

الشكل 1: توزيع أسعار التمويل السنوية من 2016 إلى 2025

على مدار السنوات، ومع تعميق السوق وتدفق المزيد من رؤوس الأموال المؤسسية، بدأت هذه التقلبات في التراجع تدريجيًا. تأسست دورة 2024-2025 كواقع جديد: معدل التمويل المتوسط مستقر حاليًا حول مستوى 0.01% كل 8 ساعات. حدثت هذه الحالة عندما كانت علاوة العقود الآجلة منخفضة جدًا، مما أدى إلى ربط المعدل بشكل افتراضي بمكوناته من الفائدة - وهو علامة على الكفاءة النظامية العالية في الأسواق المالية.

تحليل هيكل رسوم التمويل

لماذا حدثت تغييرات حادة في سوق معدل التمويل؟ يمكن تفسير هذه الظاهرة بعاملين رئيسيين:

دعونا نتناول هذه المفاهيم بمزيد من التفصيل.

العوامل 1: نقطة الربط في الصيغة (الانحياز الإيجابي الخفي)

تهدف رسوم التمويل لعقود الفيوتشر إلى الحفاظ على توافق أسعار العقود مع أسعار الأصول الأساسية في السوق الفورية. في BitMEX وبعض البورصات الأخرى، يتم حساب رسوم التمويل كل ثماني ساعات. تتضمن صيغة الحساب مكونين رئيسيين: مؤشر السعر الزائد وسعر الفائدة، ويتم تحقيق التوازن من خلال آلية الضبط.

إن المعادلة العامة لمعدل التمويل في البورصات مثل BitMEX و Binance و Hyperliquid هي:

F = P + clamp(I−P ، −0.05٪ ، 0.05٪ ) ***

فيما يلي وصف مفصل لكل جزء من الصيغة.

السيناريو 1: علاوة / خصم طفيف، معدل التمويل = 0.01% / 8 ساعات

تتميز هذه المعادلة بخصيصة رئيسية، وهي أنها تستطيع تثبيت معدل التمويل عند معدل الأساس عندما يكون السوق هادئًا نسبيًا (0.01%).

القاعدة الذهبية: طالما أن مؤشر المتوسط السعري (P) يبقى ضمن نطاق -0.04% إلى +0.06%، فإن معدل تمويل (F) سيكون بالضبط 0.01%.

داخل هذا النطاق، يمكن لدالة Clamp أن تعوض بشكل مثالي عن العلاوات أو الخصومات، مما يعيد معدل التمويل إلى المعدل الافتراضي.

مثال A: علاوة صغيرة

افترض أن متوسط مؤشر علاوة (P) هو +0.02%.

مثال ب: خصم طفيف

الآن، افترض أن مؤشر متوسط العلاوة (P) هو -0.03%.

تظهر هذان المثالان أنه بغض النظر عما إذا كان مؤشر متوسط العلاوة (P) أعلى أو أقل قليلاً من سعر التمويل، فإن معدل الفائدة النهائي يبقى دائماً 0.01%

المشهد 2: الانحراف الإيجابي (تكون تكلفة التمويل خلال فترة الخصم إيجابية)

نقطة رئيسية في تصميم العديد من عقود المشتقات الدائمة هي الانحياز الإيجابي المتأصل فيها. وهذا يعني أنه حتى لو كانت أسعار تداول العقود تفتقر قليلاً، فإن مراكز الشراء عادةً ما تدفع تكاليف صغيرة لمراكز البيع. وذلك لأن سعر الفائدة الإيجابي الثابت (I=0.01%) يلعب دور الحد الأدنى.

هذا يفسر أيضًا لماذا يكون معدل التمويل عادة رقمًا صغيرًا موجبًا (مثل 0.005%) بدلاً من رقم سالب.

مثال: خصم عقد دائم بمعدل تمويل إيجابي

افترض أن السوق هابطة، انخفض متوسط مؤشر العلاوة (P) إلى -0.045%.

في هذا المثال، على الرغم من أن سعر تداول العقود الآجلة الدائمة أقل من سعر السوق، إلا أن معدل التمويل لا يزال إيجابيًا. لا يزال المضاربون في الاتجاه الصعودي يدفعون للمضاربين في الاتجاه الهبوطي، مما يشير إلى أن التفضيل الهيكلي مواتٍ لمراكز البيع التي لديها تفضيل إيجابي.

المشهد الثالث: عندما تصبح معدلات التمويل صفرًا أو سلبية

لجعل معدل التمويل محايدًا أو سالبًا، يجب أن يكون تخفيض السوق كبيرًا بما يكفي للتغلب على التحيز الإيجابي الناتج عن سعر الفائدة.

العامل الثاني: رأس المال الضخم لفرص التحكيم في أسعار الفائدة

تعرف صيغة معدل التمويل القواعد، بينما تتحمل رأس المال القائم على المضاربة مسؤولية تنفيذ القواعد. في الوقت الحالي، بلغ حجم العقود المفتوحة للرموز الرئيسية في منصات تداول العملات المشفرة الكبرى (بيتكوين، إيثريوم، سولانا) مئات المليارات من الدولارات. من الشركات التجارية الذاتية إلى بروتوكولات DeFi مثل Ethena، يمتلك المشاركون في المضاربة عشرات المليارات من الدولارات، وبمجرد أن يصبح معدل التمويل جذابًا، يمكن استخدامه على الفور. عندما يحدث ارتفاع كبير في سعر العقود الآجلة، تقوم هذه المؤسسات ببيع العقود الآجلة وشراء الأصول الفورية للحصول على معدل التمويل المرتفع، مما يؤدي إلى ضغط الفجوة.

!

شكل 2: القيمة الإجمالية المقفلة ل Ethena (USDe) في 25 سبتمبر 2025 مقارنة بإجمالي العقود المفتوحة BTC و ETH و SOL في البورصات الكبرى للعملات المشفرة

توضح الصورة 2 بوضوح كيف تلعب USDe من Ethena (وهو منصة رئيسية لاقتناص الفوائد من تقلبات أسعار الفائدة) دورًا مهمًا في تفسير ارتفاع أسعار الفائدة لفترات قصيرة. يوضح الرسم البياني الدائري على اليسار أن Ethena (USDe) لديها 7.83 مليار دولار من الأموال المعلقة. بينما يوضح الرسم البياني الدائري على اليمين إجمالي حجم العقود غير المصفاة في مختلف البورصات (حتى 21 سبتمبر 2025)، والذي يبلغ 65.7 مليار دولار. من خلال مقارنة الرسمين البيانيين، يمكن أن نرى بوضوح أن بروتوكولًا واحدًا مثل Ethena يلعب دورًا كبيرًا - حيث أن حجم الأموال غير المخصصة يصل إلى 12% من إجمالي حجم العقود غير المصفاة في السوق.

كلما أصبحت رسوم التمويل جذابة، تقوم المؤسسات بنشر رأس المال المتاح لديها لتحقيق الأرباح. ستؤدي هذه الاستراتيجية للتحكيم إلى خفض أسعار الفائدة العالية على التمويل.

باختصار، تعمل العديد من أحواض الأموال غير المخصصة كحد أقصى لمعدل التمويل، مما يمنعها من الحفاظ على مستويات مرتفعة على المدى الطويل.

مراجعة معدل التمويل للربع الثالث من عام 2025

لتحليل ما إذا كانت النظرية المتعلقة بالحد الأدنى والحد الأقصى من معدلات التمويل المذكورة أعلاه صحيحة ، قمنا بتحليل بيانات معدلات التمويل للربع الثالث من عام 2025 على BitMEX و Binance و Hyperliquid. وهذا يؤكد النظريتين الرئيسيتين اللتين نوقشتا في القسم السابق:

تظهر الشكل 3 والشكل 5 التاريخ التاريخي لمعدل التمويل لـ BTC و ETH في الربع الثالث من عام 2025، مما يؤكد اكتشافاتنا الأساسية الاثنين. أولاً، حافظت معدلات التمويل في هذه المنصات الثلاث على القيم الإيجابية طوال معظم هذا الربع، وهو نتيجة مباشرة للانحراف الإيجابي الهيكلي للمعادلة. ثانياً، يشير إلى أن معدلات التمويل في BitMEX و Gate كانت مرتبطة بقوة بالقرب من خط الأساس 0.01%، مما يعكس التأثير القوي لرأس المال التحكيمي.

من الجدير بالذكر أن الاستثناء الملحوظ هو Hyperliquid، حيث تُظهر معدلات التمويل تقلبًا ملحوظًا، وغالبًا ما ترتفع إلى مستويات أعلى بكثير من هذا الخط الأساسي - سنقوم بتحليل هذه الظاهرة في القسم التالي.

!

الشكل 3: اختلافات في اتجاهات معدلات تمويل BTC بين البورصات في الربع الثالث من عام 2025. يظهر Hyperliquid (بالأحمر) تقلبًا ملحوظًا، وغالبًا ما يتجاوز الارتفاع الحاد 0.01%. بالمقابل، توفر BitMEX (بالبرتقالي) و Binance (بالأزرق) بيئة أكثر استقرارًا لمعدلات الفائدة.

!

الشكل 4: توزيع معدل تمويل BTC لكل بورصة في الربع الثالث من عام 2025.

!

الشكل 5: مقارنة معدل تمويل ETH للربع الثالث من عام 2025، يكشف عن نمط سلوك مشابه لـ BTC. تتميز السيولة العالية (الحمراء) بتقلبات عالية وظهور متكرر لتقلبات كبيرة، بينما تحافظ BitMEX (البرتقالية) و Binance (الزرقاء) على بيئة معدلات أكثر استقرارًا وقابلية للتنبؤ.

الشكل 6: توزيع معدلات تمويل Ethereum في الربع الثالث من عام 2025 لبِتْمِكس و Binance و Hyperliquid. يُظهر الشكل أن معدل تمويل Ethereum الأكثر شيوعًا لدى البورصات الثلاثة هو 0.01%، حيث أن BitMEX هو الأكثر استقرارًا، بينما Hyperliquid هو الأكثر تقلبًا.

اختلاف معدلات التمويل بين البورصات: الاستقرار مقابل التقلب

تحليل معدل التمويل لبيتكوين (BTC) على منصات BitMEX و Hyperliquid و Binance و Hyperliquid

$BTC بيانات معدل التمويل (الربع الثالث من عام 2025)

تحليل معدل التمويل لعملة الإيثيريوم (ETH) على BitMEX و Hyperliquid و Binance، بالإضافة إلى Hyperliquid

$ETH بيانات معدل التمويل (الربع الثالث من عام 2025)

توضح الصورة أعلاه بوضوح الفروق في استقرار معدل التمويل بين BitMEX و Hyperliquid وغيرها من البورصات مثل Binance.

بيتكوين مقابل إيثريوم معدل التمويل

على الرغم من أن معدلات التمويل للأصولين تظهر اتجاهًا عامًا مشابهًا عبر جميع البورصات، إلا أن البيانات تكشف عن فرق رئيسي: في الربع الثالث من عام 2025، أظهرت معدلات تمويل ETH “بيتا أعلى”.

نقاط رئيسية للمتداولين

فهم هيكل السوق هذا يمكن أن يوفر إطارًا لتحديد صفقات ذات معدل فوز مرتفع. لا يحتاج المتداولون إلى التنبؤ بمشاعر السوق، بل يمكنهم الرهان على تنفيذ قواعد السوق نفسها.

1. الحد الأدنى الهيكلي: لا تقاوم الانحراف الإيجابي للصيغة

اكتشاف أساسي هو أن معدل التمويل في الغالبية العظمى من الحالات إيجابي - تظهر بياناتنا للربع الثالث من عام 2025 أن هذا هو الحال لأكثر من 92% من الوقت. ليس هذا عشوائياً؛ إنه نتيجة مباشرة لعنصر سعر الفائدة +0.01% في المعادلة، والذي يوفر دفعة مستمرة. حتى إذا كنت متشائماً للغاية، تذكر أن معدل التمويل الإيجابي الذي يقل عن 0.01% يعني بالفعل أن سعر تداول العقود الأجلة أقل من سعر السوق الفوري. لجعل سعر الفائدة سالباً، يجب أن يتغلب السوق على هذا الانحياز الإيجابي الكامن.

.لذلك، إذا كانت الأسواق مثل Boros تظهر معدلات تمويل ضمنية قريبة من الصفر، فإن فتح مراكز شراء له ميزة هيكلية على فتح مراكز بيع مع توقع بقاء المعدلات السلبية. في هذه الحالة، معادلة معدل التمويل ليست صديقك - إنها تعمل بنشاط على دفع المعدلات إلى المنطقة الإيجابية.

2. حد الربح: لا تتوقع أن تستمر أسعار الفائدة العالية

تمامًا كما أن الصيغة تخلق خطًا سفليًا ناعمًا، فإن توفر رأس المال من المؤسسات الكبيرة يخلق أيضًا خطًا علويًا صارمًا. بمجرد أن ترتفع أسعار التمويل بشكل كبير فوق خط الأساس 0.01%، فإنها ستجلب عوائد سنوية من رقمين، مما يجعلها صعبة المقاومة للمتاجرين في الفروقات.

تواصل عشرات المليارات من الدولارات من المؤسسات وبروتوكولات DeFi التركيز على هذه الفرص. عندما تظهر علاوة، يقومون في نفس الوقت ببيع العقود المستمرة وشراء الأصول الفورية، مما يؤدي إلى ضغط سريع على العلاوة ويجبر معدل التمويل على الانخفاض. هذا يعني أنه على الرغم من أن أسعار الفائدة قد ترتفع بشكل كبير، إلا أن هذه الارتفاعات غير مستقرة بطبيعتها وقصيرة الأجل. الرهان على استمرار ارتفاع أسعار الفائدة هو الرهان على شريحة سوق ضخمة وفعالة ومزودة برأس المال.

استنتاج

تجارة معدل التمويل هي اتجاه ناشئ في صناعة العملات المشفرة، في BitMEX، نتطلع إلى الشهادة على التحول التالي في مشتقات العملات المشفرة. تحليلنا يشير إلى أن تحقيق النجاح في سوق معدل التمويل لا يأتي من التنبؤ بمشاعر السوق الفوضوية، بل من فهم الهيكل الأساسي للسوق.

عاملان رئيسيان - جاذبية صيغة معدل التمويل بنسبة 0.01% وحوض الأموال الضخمة الذي ينفذ هذه الصيغة - يخلقان بيئة سوقية يمكن التنبؤ بها بشكل كبير. من خلال فهم سبب تثبيت أسعار الفائدة ولماذا تُعتبر الفائدة السلبية ظاهرة استثنائية، يمكن للمتداولين تجاوز المضاربة على الأسعار واستغلال الفرص عالية الاحتمال الكامنة في الهيكل السوقي الذي أطلقته BitMEX قبل تسع سنوات.